Рынок питьевой воды в России: Объем производства стабилизировался. Рынок воды питьевой

Рынок питьевой воды в России 2016 - Обзор и анализ рынка

Рынок питьевой воды 2016: В феврале-марте был отмечен незначительный прирост объемов производства питьевой и минеральной воды, что может быть сигналом достижения «хрупкого дна»: положительные значения дают надежду, но нестабильность спроса пока не оправдывает оптимистические прогнозы.

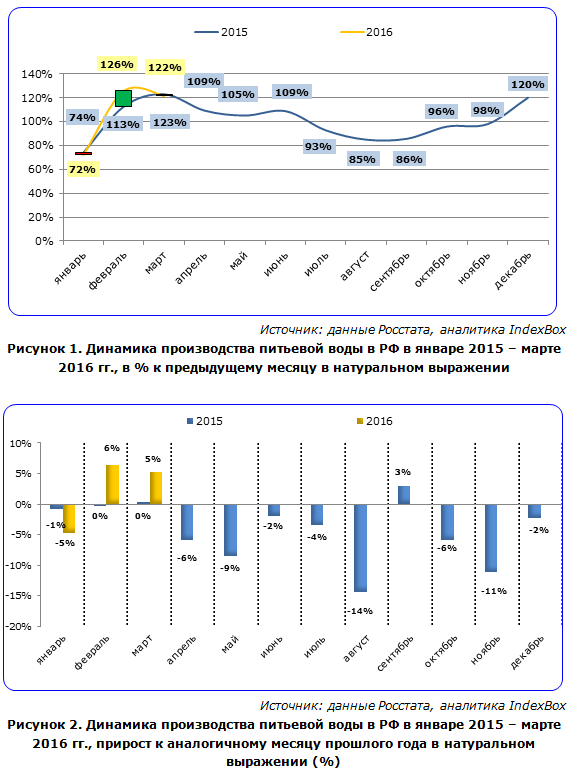

По результатам анализа рынка питьевой воды, российские предприятия показывали устойчивую понижательную динамику производства на протяжении последних 12 месяцев. В 2015 г. индекс производства к предыдущему месяцу был отрицательным на протяжении 6 месяцев из 12. Совокупное падение объемов производства за 12 месяцев 2015 года составило 4% г/г. Однако в январе-марте 2016 года объем производства бутилированной воды в натуральном выражении вырос на 3% г/г за счет низких показателей аналогичного периода прошлого года, что можно считать признаком окончания спада.

Сокращение объемов производства питьевой и минеральной воды вызвано падением спроса со стороны населения: реальные доходы населения за 9 месяцев 2015 года сократились на 3,3% г/г, а оборот розничной торговли пищевыми продуктами сократился на 8,9 % г/г; наблюдается переход к сберегающей модели потребления.

Рынок бутилированной воды в 2015, 2016: динамика производства

Динамика производства питьевой воды в стоимостном выражении повторяет динамику производства в натуральном выражении, имея при этом более выраженный рост. Так, за январь - март 2016 года объем производства в стоимостном выражении оказался на 6% выше г/г. Согласно данным исследования, проведенного специалистами компании IndexBox, себестоимость производства питьевой и минеральной воды в меньшей степени зависит от экономической конъюнктуры, чем другие отрасли, поэтому цены производителей растут практически непрерывно с темпами близкими к инфляции.

Объем рынка бутилированной воды в России

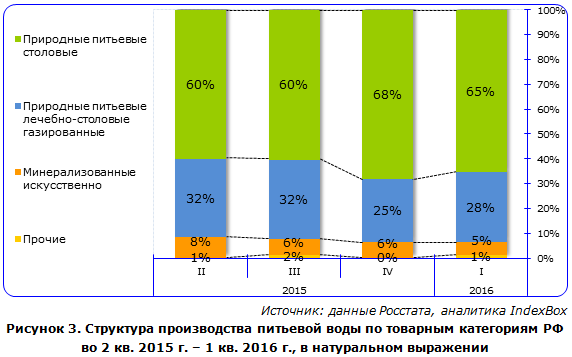

Среди товарных категорий основной объем по-прежнему приходится на воды минеральные природные питьевые столовые: в 1 кв. 2016 г. было произведено 447 660 тыс. л, что составляет 65% от совокупного объема производства в натуральном выражении. Отсутствие структурных изменений производства продукции по товарным категориям обусловлены устойчивым спросом со стороны потребляющих отраслей.

Важнейшими компаниями российского рынка питьевой воды являются: ОАО "НАРЗАН" из Ставропольского края, ООО "ПК "ЛИДЕР" из Московской области, ЗАО "ВК "СТАРЫЙ ИСТОЧНИК" зарегистрированное в Ставропольском крае, ООО «Фирма «Меркурий» из Карачаево-Черкесской Республики и т.д. А так же ООО «КОКА-КОЛА ЭЙЧБИСИ ЕВРАЗИЯ» и ООО "ФОНТЕ АКВА" из Московской области. Свыше 60% рынка приходится на небольшие локальные компании, каждая из которых в отдельности дает не более 1 - 2% рынка, а чаще всего меньше.

Рынок питьевой воды в России: география производства

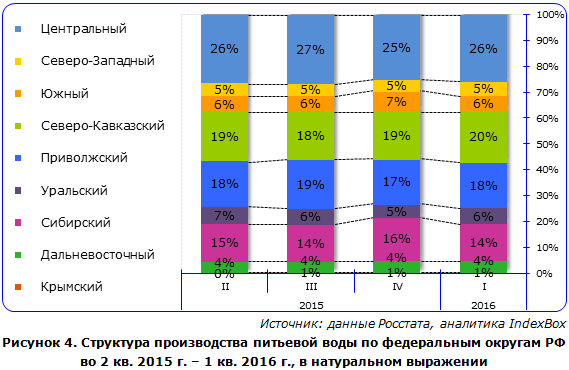

Наибольший объем производства среди всех федеральных округов приходится на Центральный федеральный округ: в 1 кв. 2016 года там было произведено 328,1 млн. л питьевой воды, что составляет 26% от совокупного объема. На втором месте с долей 20% находится Северо-Кавказский федеральный округ, на третьем месте - Приволжский федеральный округ с долей 18%. В совокупности на данные федеральные округа приходится 64% от российского объема производства в 1 кв. 2016 года, в то время как в 4 кв. 2015 года на те же округа приходилось в совокупности 61%. Стабильное распределение долей в совокупном объеме производства показывает равномерное внутригодовое использование мощностей во всех федеральных округах.

Согласно данным специалистов IndexBox, российский рынок питьевой и минеральной воды к настоящему моменту в целом сложился. На нем присутствуют большинство мультинациональных брендов, несколько независимых российских компаний, а также множество мелких игроков. Вместе с тем, сохраняется и определенный потенциал его роста, пусть и меньшими темпами. Он связан с дальнейшим ростом потребительских стандартов и модернизацией образа жизни. Кризисные явления в экономике пока не приняли такого масштаба, чтобы произошел перелом и откат к привычкам 90-х гг.

В рамках базового сценария, потребление питьевой воды будет увеличиваться, начиная с 2018 года и далее оставаться стабильным. При составлении прогноза учитывались такие факторы, как обменный курс рубля к доллару, прогноз развития промышленного производства, ВВП, экспорт, импорт и др.

Источники:

Маркетинговое исследование. Рынок бутилированной воды в России

Исследование потребителей бутилированной питьевой воды. Покупательское поведение и предпочтения

www.indexbox.ru

|

1. |

РЕЗЮМЕ ПРОЕКТА |

||

|

|

1.1. |

Цели исследования |

|

|

|

1.2. |

Методы и источники исследования |

|

|

|

1.3. |

Основные выводы по исследованию |

|

|

2. |

ХАРАКТЕРИСТИКА ПРЕДМЕТА ИССЛЕДОВАНИЯ |

||

|

|

2.1. |

Общая классификация бутилированной воды |

|

|

|

|

2.1.1. |

Минеральная вода |

|

|

2.2. |

Классификация по кодам ТН ВЭД |

|

|

|

2.3. |

Классификация по кодам ОКПД |

|

|

|

2.4. |

Классификация по кодам ОКП |

|

|

3. |

МИРОВОЙ РЫНОК МИНЕРАЛЬНОЙ И ПИТЬЕВОЙ ВОДЫ |

||

|

|

3.1. |

Объем и динамика рынка |

|

|

|

3.2. |

Сегментация рынка |

|

|

|

3.3. |

Географическая структура рынка |

|

|

|

3.4. |

Мировой экспорт минеральной и питьевой воды |

|

|

|

|

3.4.1. |

Объем и динамика экспорта |

|

|

|

3.4.2. |

Структура экспорта по странам |

|

|

3.5. |

Мировой импорт минеральной и питьевой воды |

|

|

|

|

3.5.1. |

Объем и динамика импорта |

|

|

|

3.5.2. |

Структура импорта по странам |

|

4. |

РЫНОК МИНЕРАЛЬНОЙ И ПИТЬЕВОЙ ВОДЫ В РФ |

||

|

|

4.1. |

Основные параметры рынка |

|

|

|

|

4.1.1. |

Объем и динамика рынка |

|

|

|

4.1.2. |

Ценовая сегментация российского рынка минеральной воды |

|

|

|

4.1.3. |

Основные тенденции на рынке |

|

|

|

4.1.4. |

Факторы, оказывающие влияние на рынок |

|

|

4.2. |

Каналы сбыта на рынке минеральной и питьевой воды |

|

|

5. |

ПРОИЗВОДСТВО МИНЕРАЛЬНОЙ И ПИТЬЕВОЙ ВОДЫ |

||

|

|

5.1. |

Параметры производственной отрасли |

|

|

|

|

5.1.1. |

Выручка от продажи минеральных вод в РФ |

|

|

|

5.1.2. |

Рентабельность продаж |

|

|

|

5.1.3. |

Инвестиции в отрасль |

|

|

|

5.1.4. |

Численность работников в отрасли |

|

|

5.2. |

Общее производство минеральной и питьевой воды |

|

|

|

|

5.2.1. |

Объем и динамика производства |

|

|

|

5.2.2. |

Географическая структура производства |

|

|

|

5.2.3. |

Структура производства по видам |

|

|

|

5.2.4. |

Сезонность производства |

|

|

5.3. |

Производство минеральной и питьевой воды по видам |

|

|

|

|

5.3.1. |

Минеральная природная питьевая столовая вода |

|

|

|

5.3.2. |

Минеральная природная лечебно-столовая вода |

|

|

|

5.3.3. |

Минеральная природная лечебная вода |

|

|

|

5.3.4. |

Питьевая природная вода |

|

|

|

5.3.5. |

Искусственно минерализованная вода |

|

|

|

5.3.6. |

Вода газированная |

|

|

5.4. |

Производство минеральной и питьевой воды по предприятиям |

|

|

|

5.5. |

Прогноз производства минеральной и питьевой воды |

|

|

6. |

ИМПОРТ МИНЕРАЛЬНОЙ И ПИТЬЕВОЙ ВОДЫ |

||

|

|

6.1. |

Объем и динамика импорта |

|

|

|

6.2. |

Географическая структура импорта |

|

|

7. |

ЭКСПОРТ МИНЕРАЛЬНОЙ И ПИТЬЕВОЙ ВОДЫ |

||

|

|

7.1. |

Объем и динамика экспорта |

|

|

|

7.2. |

Географическая структура экспорта |

|

|

8. |

ПОТРЕБЛЕНИЕ МИНЕРАЛЬНОЙ И ПИТЬЕВОЙ ВОДЫ |

||

|

|

8.1. |

Потребление на душу населения |

|

|

|

8.2. |

Потребительское поведение и предпочтения |

|

|

|

|

8.2.1. |

Предпочтения по виду воды |

|

|

|

8.2.2. |

Предпочтения потребителей по упаковке питьевой и минеральной воды |

|

|

|

8.2.3. |

Предпочтения потребителей по марке питьевой и минеральной воды |

|

|

|

8.2.4. |

Частота потребления питьевой и минеральной воды |

|

|

|

8.2.5. |

Места покупки и потребления питьевой и минеральной воды |

|

|

|

8.2.6. |

Причины и критерии выбора питьевой и минеральной воды |

|

9. |

ЦЕНЫ НА МИНЕРАЛЬНУЮ ВОДУ |

||

|

|

9.1. |

Цены производителей |

|

|

|

9.2. |

Потребительские цены |

|

|

10. |

ПРОФИЛИ КРУПНЕЙШИХ ПРОИЗВОДИТЕЛЕЙ |

||

|

|

10.1. |

АО «Нарзан» |

|

|

|

|

10.1.1. |

Характеристика компании |

|

|

|

10.1.2. |

Ассортимент производимой продукции |

|

|

|

10.1.3. |

Финансовая отчетность |

|

|

10.2. |

ООО «Карачинский источник» |

|

|

|

|

10.2.1. |

Характеристика компании |

|

|

|

10.2.2. |

Ассортимент производимой продукции |

|

|

|

10.2.3. |

Финансовая отчетность |

|

|

10.3. |

ООО Фирма «Меркурий» |

|

|

|

|

10.3.1. |

Характеристика компании |

|

|

|

10.3.2. |

Ассортимент производимой продукции |

|

|

|

10.3.3. |

Финансовая отчетность |

|

|

10.4. |

ООО «ПК «Аквалайф» |

|

|

|

|

10.4.1. |

Характеристика компании |

|

|

|

10.4.2. |

Ассортимент производимой продукции |

|

|

|

10.4.3. |

Финансовая отчетность |

|

|

10.5. |

ЗАО «Висма» |

|

|

|

|

10.5.1. |

Характеристика компании |

|

|

|

10.5.2. |

Ассортимент производимой продукции |

|

|

|

10.5.3. |

Финансовая отчетность |

|

|

10.6. |

ООО «ПК «Лидер» |

|

|

|

|

10.6.1. |

Характеристика компании |

|

|

|

10.6.2. |

Ассортимент производимой продукции |

|

|

|

10.6.3. |

Финансовая отчетность |

|

ПРИЛОЖЕНИЕ 1. КЛАССИФИКАЦИЯ ВОДЫ ПО ВИДАМ |

|||

|

ПРИЛОЖЕНИЕ 2. СРЕДНИЕ ПОТРЕБИТЕЛЬСКИЕ ЦЕНЫ НА МИНЕРАЛЬНУЮ ВОДУ В РФ |

|||

|

О КОМПАНИИ GLOBAL REACH CONSULTING (GRC) |

|||

Пирамида водного рынка - ЭкспертРУ

«Питьевая вода — это своего рода жидкое золото. Рынок очень простой для входа. Находишь скважину, разливаешь по бутылкам и продаешь. Сама вода почти бесплатная, главное — заплатить за упаковку и доставку до потребителя» — так говорят о своем рынке многие производители питьевой и минеральной воды.

На фоне других безалкогольных напитков категория воды выглядит гигантом: по данным компании Nielsen, ежегодно производители разливают более 5 млрд литров, занимая на рынке безалкогольных напитков 43% в натуральном выражении. Даже в кризис продажи питьевой и минеральной воды росли примерно на 3% ежегодно. Исключением стал лишь 2015 год, когда продажи воды упали на 0,8%. Однако по итогам прошлого года рынок снова поднялся на 4%, в то время как, например, категория газированных напитков, включающая в себя различные лимонады и напитки типа колы (27% рынка в натуральном выражении), демонстрировала снижение продаж (–4%).

Причины стабильного роста рынка питьевой и минеральной воды эксперты связывают с растущим спросом на воду, активностью торговых сетей по созданию собственных марок (СТМ; на Западе до 30% воды продается под СТМ розничных сетей) и доступными ценами. «В 2016 году цены на водную категорию выросли на 1,6 процента, в то время как год назад они поднялись на 7,4 процента. В свою очередь соки и холодный чай продолжают расти в цене, и это снижает их привлекательность для российских покупателей — они все больше привыкают отказывать себе в категориях не первой необходимости. Набирает также популярность тренд здорового образа жизни», — комментирует директор по работе с глобальными компаниями «Nielsen Россия» Марина Лапенкова.

Российский бизнес по производству воды остается очень неконсолидированным. По данным Союза производителей бутилированных вод, на рынке сейчас работает более 3500 компаний (2000 — производители, 1500 — дистрибуторы). При этом доля крупных транснациональных компаний вроде Coca-Cola (ТМ «Бон Аква») и PepsiCо (ТМ «Аква Минерале»), для которых водный бизнес не основной, в натуральном выражении составляет в общем объеме производства всего 5%. А вот в розничных продажах их позиции сильны, так как вместе они занимают около трети рынка.

Отечественные же производители реализуют свою продукцию не только через розницу, но и самостоятельно, развивая сегмент HOD (доставка в офисы и домохозяйства). Крупнейшие операторы по версии Nielsen — «Меркурий» (Карачаево-Черкесия), «Шишкин лес» (Москва), «Карачинский источник» (Новосибирск). Любопытно, что в каждом регионе есть свои локальные лидеры, известные только на своей территории. Компании, которые занимают едва ли не монопольное положение на местном рынке, есть в Калининграде, в Казани и других городах.

Впрочем, недавно на рынке бутилированной воды начались слияния и поглощения. Так, компания IDS Borjomi Russia приобрела крупнейшего сибирского производителя («Чистая вода»). Borjomi Russia, прежде работавшая в центральной части России, теперь намерена развивать дистрибуцию в других регионах — в Сибири

Тренд на негазированную воду

О целях приобретения компании «Чистая вода» «Эксперту» рассказал генеральный директор компании IDS Borjomi Russia Александр Жаданов.

— Зачем вы приобрели новосибирскую компанию «Чистая вода»?

— До недавнего времени мы в основном работали в европейской части России, но решили, что нужно расширяться. Нас интересуют все регионы страны. Сейчас мы усиливаем дистрибуцию в Сибири и Урале — это очень емкие с точки зрения потребления воды территории, там заложен огромный потенциал для роста. Компания «Чистая вода» была выбрана не случайно. Все ее производственные площадки находятся в экологически чистых местах и отвечают нашим требованиям к качеству и составу воды.

Другой важный момент — компания «Чистая вода» является региональным лидером в HOD (home & office delivery, доставка воды в офисы и дома). Это перспективный сегмент, в котором мы пока не были представлены. Теперь у нас есть специалисты в этом направлении, наработанная клиентская база.

— Что вы намерены сделать в первую очередь?

— Усиливать дистрибуцию наших брендов в Сибири и на Урале. У нас появилась хорошая логистическая площадка для развития представленности наших брендов. Сейчас мы находимся на стадии объединения наших активов. Если говорить о производстве, то до приобретения новосибирской компании у нас в России было две площадки — в Костроме и в Липецке. Теперь прибавилось еще четыре предприятия, два из них расположены в Новосибирске и области, еще по одному заводу находятся в Екатеринбурге и Зеленограде Московской области. В ближайшее время мы хотим провести модернизацию и увеличить объемы производственных мощностей.

— Оставите ли вы в производстве продукцию под торговой маркой «Норинге», хорошо известную в сибирском регионе, или будете разливать воду только под своими брендами?

— Скорее всего произойдет замена. Наш «Святой источник» является брендом номер один уже более года (с ноября 2015-го) по объемам продаж. Мы намерены усилить наши позиции в представленности нашего бренда. Так будет проще и понятнее всем потребителям — они везде будут встречать известную им марку. Портфель «Святого источника» на 70 процентов состоит из негазированной воды, и мы продолжим развивать это направление.

— Почему вы выбрали негазированный сегмент рынка?

— Сегодня это основной драйвер роста рынка бутилированной воды. Исторически сложилось, что в России всегда превалировал газированный сегмент — раньше он составлял 61, а сейчас 50 процентов рынка. Но тенденции разные в зависимости от региона. Если вернуться к Сибири и Уралу, то там исторически потребляют больше газированной воды, но уже очевидно, что эта привычка меняется (суммарно в объеме потребления доля газированной воды снизилась с 61 процента в 2013 года до 55 процентов в 2016-м).

По нашим прогнозам, в перспективе до 2025 года емкость сегмента негазированной воды увеличится более чем в полтора раза (с 2,8 миллиарда литров в 2016 году до 4,5 миллиарда к 2025-му) и ее доля в структуре потребления достигнет 63 процентов. Это общемировой тренд, основанный на все большей популярности здорового образа жизни.

— А как же ваш главный бренд «Боржоми»?

— «Боржоми» — премиальная минеральная вода. Здесь мы не видим для себя рисков.

Вода один из самых дешевых безалкогольных напитков. Продажи бутилированной воды растут.

Питьевой воды продается примерно столько же, сколько и минеральной. Россияне пока пьют мало воды

expert.ru

Обзор российского рынка бутилированной питьевой и минеральной воды. Часть первая - Закупщику ресторана

Рынок бутилированной питьевой и минеральной воды на сегодняшний день является одним из самых быстрорастущих потребительских рынков в России. На долю минеральной и питьевой воды приходится по разным оценкам от 40% до 66% всего рынка безалкогольных напитков (рисунок 1).

Многие трейдеры рынка безалкогольных напитков и представители исследовательских компаний отмечают его высокий потенциал и интерес к питьевой и минеральной воды со стороны потребителей благодаря полезным свойствам и преимуществу по цене. Впрочем, несмотря на быстрые темпы развития, до насыщения рынка еще далеко – если в Польше среднестатистический потребитель выпивает 40 литров бутилированной воды в год, в Чехии – 50, а в Западной Европе в среднем 100 литров, то в России этот показатель в настоящее время составляет примерно 21 литр.

Рынок питьевой и минеральной воды характеризуется следующими основными особенностями: вытеснение с рынка импортной продукции, активность региональных производителей минеральной и питьевой воды, интенсивный рост рынка на 15 – 25% ежегодно. По другим данным, прирост продаж минеральных вод в год составляет в среднем 10 – 15%. Причем доля импортной продукции минимальна, а региональные производители минеральной воды занимают 75% этого рынка и, по мнению экспертов, имеют все возможности увеличить свое присутствие на рынке еще на 6 – 8%.

Оценки объема рынка минеральной и питьевой воды существенно разнятся. По данным DISCOVERY Research Group, объем российского рынка минеральной и питьевой воды без учета кулеров в 2001 году составлял 1,7 млрд. литров или в стоимостном выражении $590 млн., а в 2006 году достиг 2,97 млрд. литров или $1,25 млрд. Принято считать, что рынку столовой воды стагнация не грозит. Снижение запасов питьевой воды, ухудшение экологической ситуации и рост доходов населения будут планомерно способствовать развитию производства бутилированной воды.

По данным исследований компании ACNielsen, проведенных в 2006 году в 25 крупнейших городах России, рост продаж бутилированной воды по сравнению с 2005 годом составил 8% в натуральном выражении. При этом 62,7% рынка приходится на газированную воду и 37,3% – на негазированную. Специалисты отмечают устойчивый рост продаж бутилированной негазированной воды в 2006 году. Особенно ярко данная тенденция проявляется в Москве и Санкт – Петербурге, где на такую воду приходится 49,9% и 47% соответственно от общего объема розничных продаж в натуральном выражении. В 2005 году эти показатели составляли 46,7% в Москве и 44,2% в Санкт – Петербурге.

По данным маркетингового агентства Step by step (исследования проходили в апреле 2006 года) 57% российского рынка приходится на минеральную воду, 19% – на питьевую, и ту, и другую воду покупают около 14% потребителей.

Для потребителей питьевой и минеральной воды упаковка является одним из основных критериев выбора продукции. Летом особо популярна минеральная и питьевая вода в полиэтиленовых (ПЭТ) бутылках малого объема 0,5 литра благодаря удобству использования.

Питьевая и минеральная вода разливается в два вида тары: стеклянную бутылку 0,5 л и ПЭТ бутылку емкостью 0,5 л; 1,0 л; 1,5 л; 2; л; 2,5 л и 5 л.

Стеклянная бутылка по сравнению с ПЭТ, несмотря на оборачиваемость тары, сдает свои позиции. Это объясняется двумя причинами: во – первых, ПЭТ намного дешевле, во – вторых, цена пустой стеклянной бутылки при возврате составляет менее 10% от стоимости продукта, что почти не создает экономии потребителям. Для большинства потребителей минеральной и питьевой воды более предпочтительной является пластиковая бутылка.

У каждого вида тары есть свой покупатель. Пятилитровые бутылки питьевой воды покупают в основном организации и семьи с высоким уровнем дохода. При регулярной покупке потребители чаще всего приобретают воду в бутылках 1 – 2,5 литра.

Минеральную воду россияне чаще всего приобретают для потребления дома (71,8%). На втором по популярности месте находится спонтанное желание утолить жажду (25,3%).

Среди причин приобретения питьевой воды, в отличие от минеральной, наибольшая доля (17,9% респондентов) приходится на запланированные покупки для приготовления пищи. Именно этим объясняется популярность питьевой воды в пяти литровой упаковке.

На первом месте по – прежнему остается закупка воды для потребления дома. Это может быть вода как в бутылках емкостью 1 – 2 л, так и в пяти литровой и более объемной таре, которая используется в домашних кулерах. По прогнозам аналитиков, потребление несколько сместится в сторону питьевых вод, отнимая часть рынка у минеральных.

По данным компании ACNielsen, 82,6% бутилированной воды реализуется через магазины всех типов, 11,7% – через киоски и павильоны и 5,7% – через рынки. Характерно, что более трети всего объема розничных продаж воды в Москве и в Санкт – Петербурге приходится на супер – и гипермаркеты. В Москве в гипер– и супермаркетах продается 45,6% физического объема, в продуктовых магазинах – 30,6%. В Санкт – Петербурге распределение следующее: 53,3% приходится на гипер– и супермаркеты и 21% – на продуктовые магазины. На российском рынке безалкогольных газированных напитков 52% физического объема продаж приходится на продовольственные магазины, 16% – на киоски и павильоны, 14% – на минимаркеты, 13% – на гипер- и супермаркеты, 6% – на открытые рынки.

С увеличением дохода потребителей растет доля тех, кто приобретают питьевую и минеральную воду в гипер – и супермаркетах. Доля тех, кто покупает воду в небольших продовольственных магазинах и на рынках, напротив, уменьшается.

При покупке минеральной воды главным критерием выбора является качество и вкус продукции. На втором месте – такой критерий, как цена.

Как показывает исследования различных компаний, россияне чаще покупают газированную минеральную воду. Потребители питьевой воды, напротив, предпочитают негазированную.

На потреблении минеральной и столовой воды в России сказывается то, что бутилированная вода – сезонный товар, спрос на который зависит от погодных условий, летом спрос на этот товар может увеличиваться в разы.

В теплое время года возрастает интерес к минеральной и питьевой воде не только со стороны постоянных покупателей, но также со стороны потребителей, которые в течение года отдают предпочтение другим безалкогольным напиткам.

Несмотря на высокий потенциал рынка, также высока и конкуренция на нем. Помимо общеизвестных брендов минеральной воды, таких как «Боржоми», «Ессентуки», «Нарзан», на рынке встречаются такие марки, как «Смирновская», «Кисловодская целебная», «Славяновская», «Кашинская», «Камос», «Теберда» и прочие.

www.pitportal.ru